Fintech: la revolución financiera

Poner en común tecnología y finanzas a través de productos y servicios que revolucionan las relaciones entre usuarios. Las fintech se consolidan para ofrecer nuevos horizontes y nuevas oportunidades de negocio.

Nos encontramos sumergidos en una era de cambio en el sector de servicios financieros, el mayor desde la irrupción en los setenta de los fondos de inversión, los discount brokers o los cajeros automáticos. Ninguna empresa debe restar inmune a la disrupción que se avecina y todas ellas deben aplicar estrategias para aprovechar las fuertes ventajas que ofrecen las fintech, la tecnología financiera que se está consolidando.

La palabra fintech (contracción de las palabras inglesas finance y technology) define a aquellos servicios financieros que se sirven de la tecnología para facilitar la vida al cliente. Así pues hablamos de créditos online, cambio de divisas a través de la red, pagos online o banca digital. En definitiva, a aquellos productos o servicios que aunan tecnología y dinero.

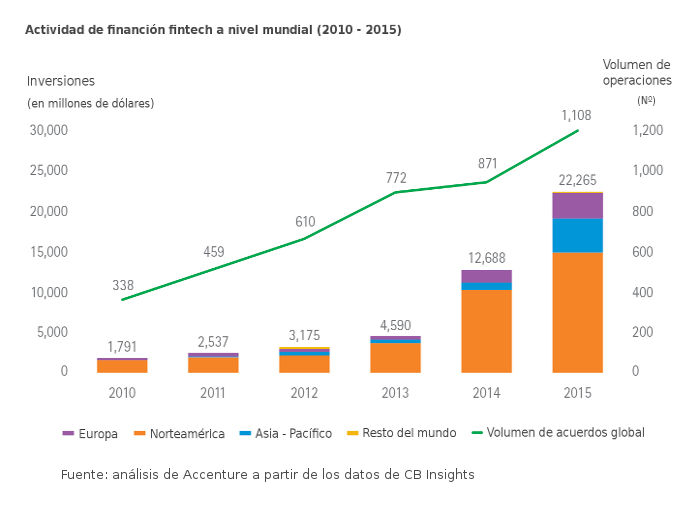

Según el último informe de Accenture (Fintech and the evolving landscape: landing points for the industry), que analiza las tendencias del sector fintech a nivel internacional, la financiación de las empresas Fintech en todo el mundo sigue creciendo y ha alcanzando la asombrosa cifra de 5.300 millones de dólares, sólo en el primer trimestre de 2016, lo que supone un aumento del 67% con respecto al mismo período del año anterior. Las tecnologías financieras o fintech continúan así su tendencia al alza.

Como apuntábamos en las tendencias de la comunicación de 2017, Las finanzas digitales se consolidan y tienen un gran potencial, creciendo sectores fintech como el crowdfunding, el crowdlending, la banca online, los pagos móviles o la tecnología blockchain. La economía colaborativa apunta a cambios estructurales en los próximos años.

En particular, gracias a las fintech la gestión del dinero tanto por particulares como empresas es mucho más sencilla y eficiente. Ya sea por la accesibilidad de la banca online o con las apps para controlar gastos y mejorar el ahorro o por la facilidad de efectuar pagos, recibir cobros, hacer inversiones o comparar servicios.

Mathieu Duchene, director financiero del Grupo Lavinia, afirma que “las fintech están aquí para facilitar el papel intermediario entre particulares y empresas y los recursos de capital. Ofrecen una mayor rapidez y una menor rigidez que los bancos tradicionales. Por tanto suponen una nueva fuente de financiación a tener muy en cuenta”.

Las fintech están aquí para facilitar el papel intermediario entre particulares y empresas y los recursos de capital

La batalla por hacerse con este mercado puede suponer sorprendentes vencedores y perdedores sorprendidos entre los actores del mundo financiero y cambios relevantes en el tablero de juego. Las principales sorpresas pueden llegar de la mano de startups que sepan adaptarse al nuevo escenario con una mayor flexibilidad que los grandes dinosaurios, menos adaptables y más reacios a los cambios traumáticos.

Los principales sectores de las fintech se mueven en varios actividades:

- Pagos móviles y online: Si hace décadas los cheques, las tarjetas de crédito y las transferencias revolucionaron la actividad comercial, hoy son los nuevos métodos de pago y movimientos de capital vía móvil el pan de cada día.

- Banca online: Los bancos tradicionales pueden ofrecer un servicio al cliente más personalizado en sus oficinas pero la nueva banca exclusivamente online permite ofrecer los mismos servicios financieros con mayores bonificaciones a menores cuotas.

- Plataformas P2P de préstamo: Las plataformas tipo crowdlending están creciendo con mayor rapidez que la banca de crédito tradicional, aunque solo el tiempo nos dirá si la estrategia de la banca tradicional de crear pequeñas redes crediticias puede lograr buenos resultados.

- Robo Advisors: Los gestores de fondos y activos online ofrecen comisiones y mínimos inferiores a los tradicionales con un sólido retorno de las inversión aunque los grandes gestores tradicionales están creando sus propios productos robo para satisfacer a los clientes más solventes dispuestos a pagar por ello.

De todo ello se desprende un entorno dinámico de cambio que, como decíamos, contará con ganadores y perdedores y que permite nuevos patrones de ahorro, financiación, inversión y oportunidades de crecimiento para particulares y empresas.

Algunos de los nuevos actores del panorama fintech actual serán los nuevos Visa o Paypal del mercado gracias a su potencial para transformar áreas vitales de la industria financiera como la banca comercial, el préstamo, la financiación, los pagos, las transferencias, la gestión de fondos y activos, el cambio de divisa, los seguros y las transacciones mediante blockchain.

Aún así, ahora mismo, hay diferentes problemas para las fintech. Los mayores obstáculos siguen siendo, al igual que en el sistema tradicional, la captación de clientes y la optimización de beneficios. También la regulación del sector puede suponer algún bache en su camino. Por ello, muchas startups fintech están trazando alianzas con actores asentados y ajustando su modelo de negocio.

Los grandes actores tradicionales del sector financiero afectados por la revolución fintech están reaccionando ante la amenaza que se les avecina. Se resisten a verse desplazados del epicentro del escenario y están implementando estrategias innovadoras para conservar su posición. En muchos casos estas estrategias pasan por el hecho de interactuar con las nuevas compañías fintech. Las nuevas fintech, en muchos casos, ya no se perciben tan sólo como una amenaza ni pueden ser ninguneadas. Cada vez más se perciben como posibles socios aunque en un panorama lleno de matices.

Y si entramos más en profunidad, vamos a llegar a conceptos y servicios de mayor profundidad y que ya forman parte de nuestro día a día:

CROWDLENDING Y CROWDFUNDING

El crowdlending y el crowdfunding son dos de los modelos de aplicaciones fintech que están dando más que hablar. Se trata de un sistema de financiación colectiva que pone en contacto a particulares y empresas sin pasar por la banca tradicional. Cuando una empresa necesita financiación inmediata acude a la plataforma de crowdlending que cobra una comisión de apertura del 1 al 3% de la cantidad solicitada, la plataforma analiza el riesgo y ofrece a sus usuarios que inviertan. Dependiendo del riesgo se establece una comisión y una rentabilidad para el inversor.

Actualmente en España el 78% de los préstamos siguen tramitándose a través de entidades bancarias tradicionales pero el cambio está en marcha.

BLOCKCHAIN

El blockchain o ‘cadena de bloques’ tiene el poder de cambiar para siempre nuestra relación con el mundo digital. Se trata de una tecnología que permite que un fichero codificado esté duplicado simultáneamente en miles de ordenadores, garantizando que no se puede alterar a no ser que todos ellos se sincronicen. En el caso que uno de los miles de ordenadores que contienen el archivo desapareciese de la red nada se alteraría. Este resumen no alcanza a explicar la complejidad del sistema pero nos ayuda a mostrar la esencia del blockchain: un registro múltiple distribuido por diversos ordenadores resistente a la sincronización. La fórmula surge del creador de Bitcoin, el misterioso de apodo Satoshi Nakamoto. El sistema blockchain ha dado alas a un nuevo sistema financiero online ya que registra cada transacción de un modo descentralizado y totalmente fiable haciendo la economía digital mucho más segura.

La revolución fintech permite pensar en una economía digital más eficiente, flexible y beneficiosa, una mayor libertad en la gestión y en el movimiento de capitales. Ya podemos hablar de un nuevo escenario en els sector financiero, un escenario dinámico que ha llegado para quedarse.

Nadie duda que las fintech y la irrupción de los gigantes tecnológicos como Google, Apple, Amazon o Facebook cambiarán la forma que tenemos de relacionarnos con las entidades financieras y supondrá una revolución para el mundo financiero.

De hecho, según datos recientes, la digitalización del sector también ha propiciado que el número de oficinas bancarias haya pasado de 43.000 en 2010 a 30.000 en la actualidad, una tendencia que irá a más. Y es que si startups y compañías tecnológicas aprovechan el potencial de Internet para ofrecer servicios financieros al margen de los proveedores tradicionales, no habrá más remedio que subirse a la ola que representa la revolución fintech.

Comentarios